Inflace zpět u 2% cíle

Meziroční inflace je od února na 2% inflačním cíli ČNB. Vývoj inflace od počátku roku dokazuje, že se v Česku podařilo obnovit cenovou stabilitu. ČNB bude svou přísnou měnovou politikou i nadále důsledně dbát na to, aby inflace zůstala dlouhodobě nízká a stabilní.

Co je to inflace a jak ji číst:

Inflace se obvykle chápe jako všeobecný růst cenové hladiny v čase. Jde tak o oslabení reálné hodnoty (tj. kupní síly) dané měny vůči zboží a službám, které spotřebitel kupuje – za stejnou částku si jich spotřebitel může koupit méně než v minulosti. V praxi u nás inflaci v oblasti spotřebitelských cen měří Český statistický úřad jako přírůstek tzv. indexu spotřebitelských cen (CPI).

Nejčastěji se v médiích můžeme setkat s mírou inflace, která je vyjádřena přírůstkem indexu spotřebitelských cen ke stejnému měsíci předchozího roku:

Meziroční inflace (březen 2024): 2,0 %

Vysvětlení: V březnu 2024 byly ceny zboží a služeb, které spotřebovává průměrná česká domácnost, o 2 % vyšší než ve stejném měsíci roku 2023.

Česká národní banka dohlíží na to, aby inflace byla nízká, stabilní, a tím i předvídatelná. Svůj inflační cíl má od roku 2010 nastavený ve výši 2 %. Cíl na této úrovni odpovídá praxi centrálních bank vyspělých ekonomik.

Inflace v březnu 2024

Aktuálně k inflaci

Karina Kubelková, členka bankovní rady ČNB (ČT24., 2. 5. 2024): „Víme, že v následujících měsících dojde k mírnému růstu inflace. Hlavně vlivem cen ropy. Ale předpokládám, že dle naší prognózy se inflace v letošním roce udrží v průměru na 2,3 %.“

Eva Zamrazilová, viceguvernérka (Ekonom, 25. 4. 2024): „Ohniska k dohašení jsou v současné době především v oblasti služeb, které nepodléhají zahraniční konkurenci. Tam je inflace vyšší o čtyři až pět procentních bodů než u zboží. V minulosti to souviselo s konvergencí české ekonomiky. Teď, kdy se už nezdá, že by měla nějaký doháněcí potenciál, je růst cen ve službách bezpochyby inflačním rizikem. To je i důvod, proč jsem, co se týče snižování úrokových sazeb, opatrná.“

Aleš Michl, guvernér (Diskusní fórum ČNB, 23. 4. 2024): „Letos v únoru a březnu dosáhla meziroční inflace 2 %, což je přesně náš cíl. Naposledy byla inflace u cíle před pěti lety, v prosinci 2018. Obnovili jsme cenovou stabilitu, což je náš zákonný mandát. Při jmenování guvernérem jsem řekl, že do dvou let doručíme nízkou inflaci, a tak se i stalo. Slovo šéfa instituce musí mít kredit a musí být splněno.“

Jan Procházka, člen bankovní rady (Bloomberg, 18. 4. 2024): „Jsem přesvědčen, že inflace se bude celý rok držet v tolerančním pásmu, ale stále nás znepokojuje její struktura. Zatímco celkovou inflaci táhne dolů pokles volatilních cen potravin a energií, ceny služeb stále rostou téměř třikrát rychleji, než bylo v obdobích cenové stability běžné. Dalším rizikem je počínající oživení na trhu s bydlením.“

Jan Procházka, člen bankovní rady ČNB (ČT24, 20. 3. 2024, pořad 90´ ČT24): „Letos očekáváme celoroční inflaci ve výši 2,6 %, ale můžu říct, že nás velice potěšila lednová a únorová data, která byla mnohem lepší, než jsme sami očekávali. Proto s největší pravděpodobností náš odhad celoroční inflace na příštím jednání bankovní rady posuneme mírně směrem dolů. Myslím si, že teď jsme opravdu v dobrém období, kdy jsme schopni inflaci držet v tolerančním pásmu.“

Aleš Michl, guvernér (www.cnb.cz, 15. 2. 2024): „Nová bankovní rada začala svou práci v červenci 2022 – tehdy byla meziroční inflace 17,5 procenta. Změnili jsme strategii měnové politiky. A podařilo se inflaci podstatně snížit. Český statistický úřad dnes oznámil, že inflace byla letos v lednu meziročně 2,3 procenta. Obnovili jsme cenovou stabilitu, což je náš zákonný mandát. Zůstaneme jestřáby, kteří udělají vše pro cenovou stabilitu.“

Vybrané texty našich autorů o inflaci

23. 4. 2024 | projev | Aleš Michl: Cíl

15. 2. 2024 | projev | Prohlášení guvernéra k obnovení cenové stability

13. 12. 2023 | čnBlog | Jan Hošek, Luboš Komárek: Mediánová inflace – alternativní měřítko cenového vývoje v ČR

7. 12. 2023 | čnBlog | Komárek Luboš, Polák Petr: Žije se v Praze draze? A co důchodcům?

17. 10. 2023 | projev | Aleš Michl: Cesta k cíli III

14. 7. 2023 | čnBlog | Individuální inflace českých domácností: Růst cen dopadl hlavně na ty chudší

11. 7. 2023 | čnBlog | Odkud se bere zdražování potravin a je Česko opravdu tak výjimečné?

15. 6. 2023 | projev | Aleš Michl: Cesta k cíli II

15. 5. 2023 | projev | Aleš Michl: Cesta k cíli I

Otázky a odpovědi

Už v roce 2021 ČNB identifikovala inflační tlaky a začala na ně jako jedna z prvních centrálních bank na světě reagovat zvyšováním úrokových sazeb. Základní úroková sazba ČNB (tzv. 2T repo sazba) během jednoho roku vystoupala na 7 %, což bylo nejvýše od roku 1999. Takto nastavené úrokové sazby byly dostatečně přísné na to, aby se inflace na počátku roku 2024 snížila do blízkosti 2% inflačního cíle ČNB.

Základní úrokovou sazbu na úrovni 7 % udržovala bankovní rada ČNB až do prosince 2023, kdy na svém jednání snížila úrokové sazby o 0,25 procentního bodu. V únoru, březnu a v květnu 2024 bankovní rada pokračovala v postupném snižování úrokových sazeb, základní úroková sazba ČNB tak v současnosti činí 5,25 %.

Přísná měnová politika ČNB zbrzdila růst množství peněz v ekonomice vytvářených úvěrováním soukromého sektoru. Poklesla zejména dynamika úvěrování trhu nemovitostí a následně i aktivita na nemovitostním trhu. V roce 2022 a v první polovině roku 2023 k tomu přispíval i silný kurz koruny, který zlevňoval dovoz.

Vlivem výše zmíněních faktorů a díky odeznívání zahraničních nákladových tlaků inflace výrazně poklesla do blízkosti 2% inflačního cíle ČNB.

Bankovní rada však i přes dosavadní optimistický vývoj nadále spatřuje ve výhledu mírně proinflační rizika. Jejich naplnění by znamenalo, že by se inflace v následujících čtvrtletích odpoutala od cíle směrem k horní hranici tolerančního pásma. Proto bankovní rada po svém květnovém rozhodnutí zdůraznila, že považuje za nezbytné vytrvat v přísné měnové politice a k dalšímu snižování sazeb přistupovat velmi opatrně.

Inflace a základní úrokové sazby

(v %)

Hlavním nástrojem ČNB v boji proti inflaci jsou úrokové sazby. V boji s vysokou inflací v roce 2022 a v první polovině roku 2023 pomáhala také posilující koruna, která tlumila inflační tlaky dovážené ze zahraničí. Velký vliv na inflaci totiž měly dovozní ceny energií (ropy, plynu), potravin, ale i řady dalších komodit. Silná koruna také zpřísnila měnové podmínky i těm podnikům, kterým se do té doby dařilo vyhnout vysokým úrokovým sazbám ČNB díky eurovému financování.

V roce 2022 ČNB svými intervencemi na devizovém trhu bránila nadměrným výkyvům kurzu koruny a jeho dalšímu oslabování. Potřeba zásahů na podporu české koruny trvala až do října 2022. I nadále však ČNB deklarovala svoji připravenost bránit nadměrným výkyvům kurzu koruny.

Silnější kurz koruny vůči euru i dolaru tlumil nárůst cen dovážených surovin. To ve výsledku napomohlo ke snižování inflačních tlaků přicházejících ze zahraničí.

Kurz koruny

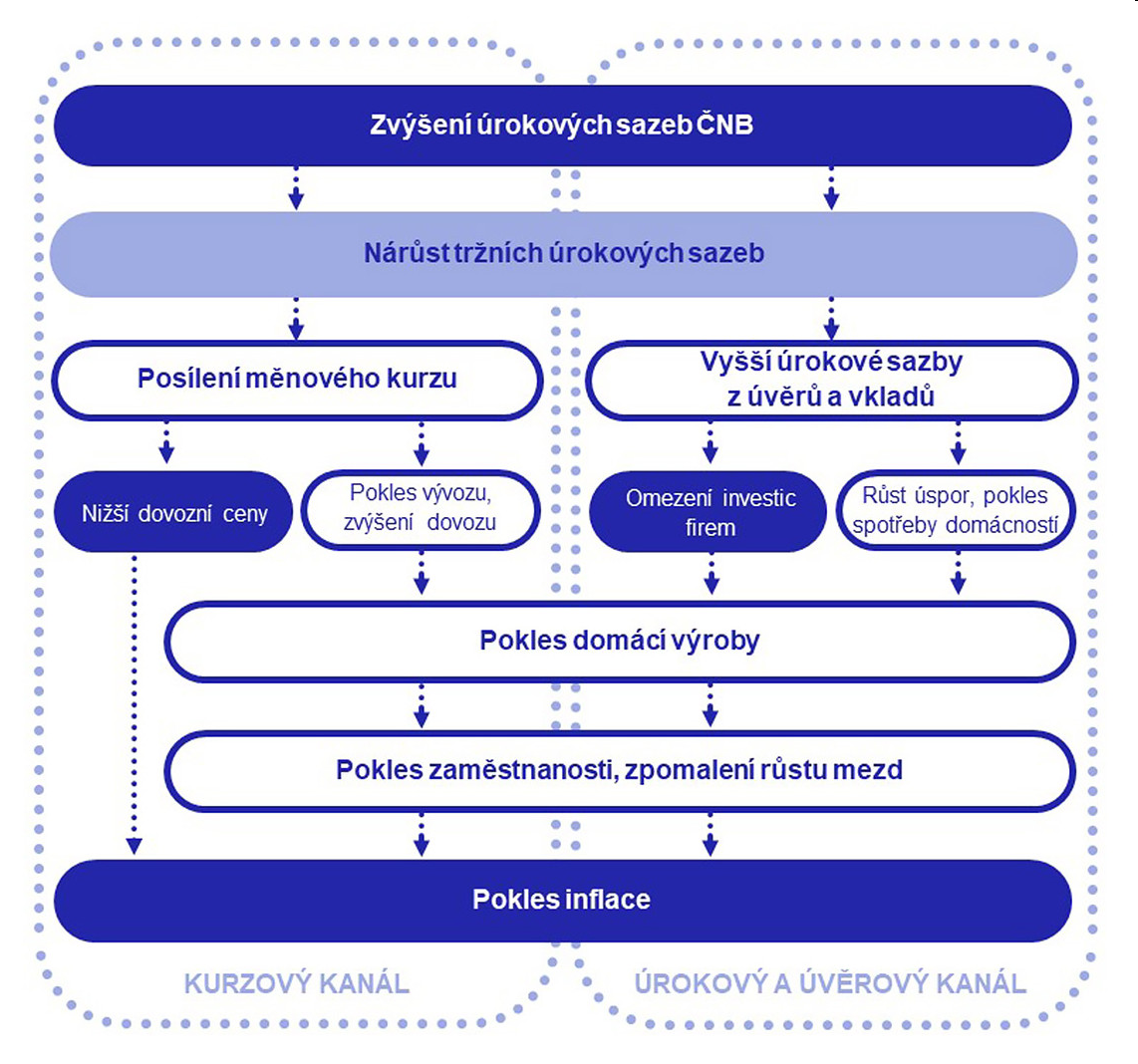

Změna úrokových sazeb ČNB se promítá do tržních úrokových sazeb, skrze které působí na řadu dalších ekonomických veličin a s určitým zpožděním pak ovlivňuje i ceny zboží a služeb, resp. inflaci. Působení měnové politiky na inflaci probíhá několika různými cestami, které nazýváme transmisními kanály. Tyto kanály fungují souběžně, avšak některé působí na ekonomiku s větší a jiné s menší intenzitou. Zároveň také platí, že kanály mají různou délku zpoždění.

V české ekonomice hrají hlavní roli kurzový, úrokový a úvěrový kanál. Ve všech zmíněných kanálech působí změna úrokových sazeb na vývoj inflace stejným směrem: zvýšení úrokových sazeb budoucí inflaci za jinak stejných okolností snižuje a naopak snížení úrokových sazeb působí za jinak stejných okolností ve směru vyšší budoucí inflace. Následující schéma zobrazuje, jak jednotlivé kanály působí.

Vysvětlující text najdete v článcích Transmise měnové politiky v české ekonomice nebo Dopad změn sazeb ČNB do ekonomiky.

Změny úrokových sazeb mají nejsilnější dopad do inflace až za více než jeden rok. Měnová politika ČNB je proto vpředhledící a snaží se dosáhnout 2% inflačního cíle na tzv. horizontu měnové politiky. To je budoucí období, kde se nejvíce projeví dopad změny úrokových sazeb. Pokud tedy inflace v únoru 2024 dosáhla 2% inflačního cíle, potvrzuje se, že měnová politika ČNB byla v období před 12 až 18 měsíci (zhruba ve druhé polovině roku 2022) dostatečně přísná.

Inflace se v průběhu letošního roku udrží poblíž 2% cíle, u kterého setrvá i na horizontu měnové politiky, tedy ve druhém a třetím čtvrtletí 2025. Vyplývá to z poslední prognózy ČNB.

Celková inflace

(%)

Zdroj: Prognóza ČNB – jaro 2024

Každý měsíc se ptáme analytiků velkých bank a brokerských firem, jaká podle nich bude inflace za 12 a 36 měsíců. Z výsledků posledního průzkumu je patrné, že jejich očekávání v ročním časovém horizontu dále klesla na 2,1 %. V tříletém časovém horizontu analytici počítají s 2,2% inflací.

Inflační očekávání analytiků finančního trhu na horizontu jednoho roku

(březen 2024, v %)

Inflační očekávání analytiků finančního trhu na horizontu tří let

(březen 2024, v %)

Jak se inflace měří?

Jaké problémy mohou nastat při měření inflace?

Český statistický úřad vs. Eurostat

POZOR: Inflace publikovaná Českým statistickým úřadem (meziroční změna indexu spotřebitelských cen, CPI) se může odlišovat od inflace publikované Eurostatem (meziroční změna harmonizovaného indexu spotřebitelských cen, HICP). Při porovnávání inflace v ČR a v ostatních zemích EU je tedy třeba vycházet z dat publikovaných Eurostatem.

Například v srpnu 2023 dosáhla celková meziroční inflace publikovaná ČSÚ 8,5 %, inflace publikovaná Eurostatem 10,1 %.

Hlavní rozdíl mezi indexy CPI a HICP pramení z odlišného přístupu k tzv. imputovanému nájemnému, které odráží náklady na vlastnické bydlení, a částečně tedy i vývoj cen nemovitostí. Zatímco v národním konceptu (CPI) je imputovanému nájemnému přikládána poměrně vysoká váha (více než 10 % spotřebního koše), v rámci HICP tato položka není.

Metodologické rozdíly mezi těmito dvěma způsoby měření cenové hladiny podrobněji rozebírá text z naší Zprávy o měnové politice (podzim 2021) Odlišnosti v měření růstu spotřebitelských cen z pohledu národního konceptu (CPI) oproti harmonizovanému indexu EU (HICP).

Užitečné odkazy

- Projevy a rozhovory guvernéra

- Autorské články a rozhovory s představiteli ČNB

- Komentáře ČNB k inflaci

- čnBlog

- Zpráva o měnové politice

- Aktuální prognóza ČNB

- Vývoj inflace (externí odkaz na web ČSÚ)

- Inflační cíl

- Historie inflačních cílů

- Jak ČNB cíluje inflaci pomocí své měnové politiky – vzdělávání

- Inflace v zemích EU měřená HICP (externí odkaz na web Eurostatu)